ARM宫斗大戏背后的芯片产业 三大巨头制霸食物链顶端

- 2020-11-25 16:25:00

- 技术管理员 转贴

- 1153

芯片设计公司Arm开除其中国合资企业安谋中国CEO吴雄昂,因发现该名高管成立竞争性基金“Alphatecture”,该基金旨在投资使用Arm技术的公司。随后,当事双方发表多份声明,事件也产生多次反转,上演了一场科技行业的“宫斗”大戏。

自2016年被软银收购后,Arm公司的名气可谓是蒸蒸日上,一举一动都吸引着整个芯片行业的眼球。今天,我们并不想讨论Arm这场宫斗大戏的是是非非,而是来看看Arm公司背后的大产业——IP核。

IP(Intellectual Property)核是芯片设计环节中逐步分离出来的、经过验证的、可重复使用的设计模块,其作用就是在芯片设计环节中降低冗余设计成本,降低错误发生的风险,提高芯片设计效率。IP 核本身是产业链不断专业化的产物,是芯片设计知识产权的重要体现,也是半导体产业链下一步升级的重要方向。产业每一轮专业化升级都有其内在的供需原因,且往往是追求规模成本效应的结果,IP 核行业的产生和发展也是如此。

当前全球核心 IP 主要由 ARM、Synopsys、Cadence 提供,合计占比近 65%,以 ARM Cortex、Synopsys ARC、Cadence Tensilica 为首的 IP 核生态覆盖全球芯片设计行业。一方面ARM 份额远超其余玩家,另一方面后进竞争玩家也在奋力追赶。未来,IP 核的技术、生态、平台化建设将是企业护城河的核心构成。

作者: 莫文宇

一、 半导体知识产权的集中体现——IP 核

IP 核,是具有知识产权核的集成电路芯核的总称,是经过反复验证过的、具有特定功能的、可以重复使用的、包含特定核心元素的(指令集、功能描述、代码等)集成电路设计宏模块(逻辑或功能单元),如 AHB、 APB、 以太网、SPI、USB、UART 内核等,主要应用于专用集成电路(ASIC)或者可编辑逻辑器件(FPGA)。采用 IP 授权方式设计和开发芯片有如下优点:

1、 经过验证的优质 IP 模块,具有高性能、功耗低、可复用、可规模化、成本适中的特点,可作为独立设计成果被交换、转让和销售;

2、 使用 IP 模块可以让芯片设计厂商基于“模块”开发,避免了重复劳动,有利于芯片设计厂商将精力聚焦到提升核心竞争力的研发中。

3、 在智能终端创新升级加速的阶段,快速的芯片设计并推出产品是抢占市场的重要手段,IP 核心让研发团队仅须整合预先制作的功能区块,不须进行任何设计或检验作业,即能迅速开发大型的系统单芯片设计。

▲IP 核的特征与优势

目前,IP 核已经变成系统设计的基本单元,如 Intel 的 CPU 技术、Nvidia 的 GPU 技术、TI 的 DSP 技术、Motorola 的嵌入式 MCU 技术、Trident 的 Graphics 技术等。

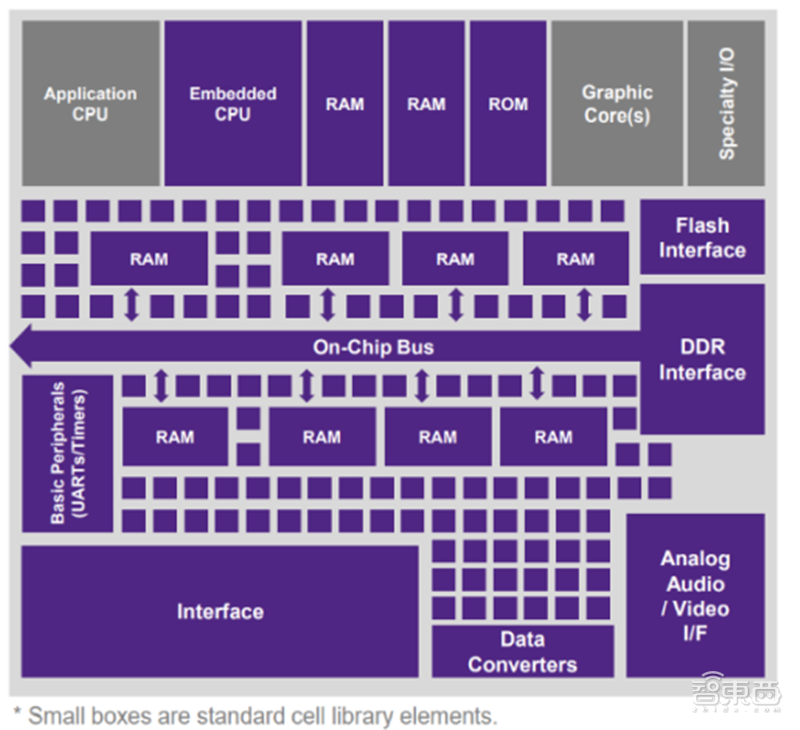

▲以 ARM 的 IP 应用设计为例,芯片可视作多个 IP 模块搭建而成的

IP 核模块有行为(Behavior)、结构(Structure)和物理(Physical)三级不同程度的设计,对应描述功能行为的不同分为三类,即 软核( Soft IP Core)、完成结构描述的固核(Firm IP Core)和基于物理描述并经过工艺验证的硬核(Hard IP Core) 。

▲软/固/硬核的内容区别

▲ 软/固/硬核的范例示意图

软核:软核是 IP 核应用最广泛的形式。IP 软核是独立于制造工艺的寄存器传输级(RTL)代码,经过行为级(behavioral)的功能验证(functional verification)和优化,一般指的是用语言描述的功能块,包括逻辑描述、网表和帮助文档等,并不涉及具体电路元件以及任何的具体的物理信息。

硬核:IP 硬核是通过系统设计验证、物理版图设计验证和工艺制造获得的半成品或者产品。其优点是确保电路性能达到设计目标,提交形式是芯片制造掩模版结构的全部版图和详细系统的全套工艺相关文件。由于与成套工艺的绑定 ,硬核没有应用灵活度。工艺升级后相应的硬核需要重新验证、重新进行物理设计。

固核:在软核与硬核之间的是 IP 固核是软核和硬核的一个折中,它只对描述功能中一些比较关键的路径进行预先的布局布线,而其他部分仍然可以任由编译器进行相关优化处理。固核通常以逻辑门级网表(gate-level netlist)的形式提交。由于固核多由设计客户完成最终布线设计,因此核的端口位置、核的形状和大小都可以调整,比硬核更具有灵活度。目前,固核也是 IP 核的主流形式之一。

▲软固硬核的区别

IP 产业的发展主要分为两个阶段,一个是 20 世纪 80 年代中后期至 2010 年前后,PC兴盛、移动终端逐步发展,这个时候 IP 核已逐步开始从芯片设计环节中单独出来,最典型的就是 ARM 公司的发展;另一个阶段则是 2010 年开始的、以智能终端为驱动力的高速发展阶段,此时 Synopsys、Cadence 的 IP 业务也进入了高速发展期。纵观 IP产业发展,我们从市场需求和供给两个角度研判,未来 IP 行业将在 5G+物联网对芯片用量和品类需求的持续增长+IP 供应商研发实力持续增强的驱动下,迎来第三次腾飞。

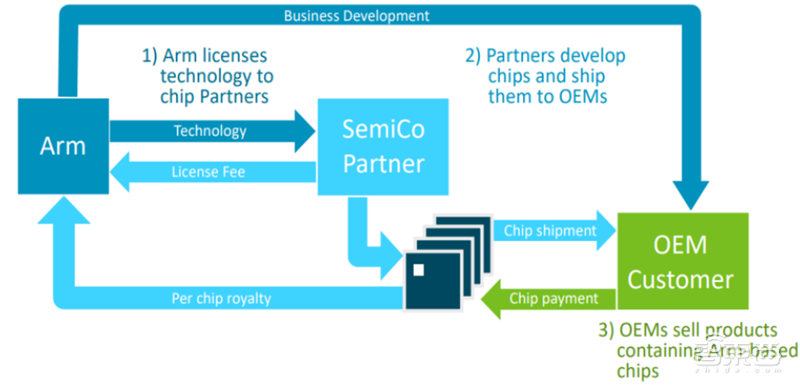

从需求的角度来看, 一方面是半导体市场整体容量扩大,大量的芯片设计需求推动了 IP 的诞生。在上个世纪 80 年代中后期以欧美为主的半导体市场在个人 PC 的引领下进入快速发展期,大量的市场需求推动了半导体产业链的专业化分工,Fabless、设计服务公司、晶圆代工、封装测测各司其职的模式逐步得到确立。在这个过程中,ARM 公司利用其在 RISC指令集的优势与 Intel 错位竞争,并在 苹果的支持下改变其产品策略,不再生产芯片,转而以授权的方式开启了 IP 商业模式,通过收取一次性授权费用和版税提成获取利润, 同时降低了直接生产产品所需要承担的生产风险。随后,在个人 PC、移动终端的快速发展下,以 ARM 为代表的 IP 行业也在不断发展。

▲全球半导体市场(单位:亿美元)

▲ ARM 经营的三个阶段(单位:百万美金)

未来,继个人 PC 、智能 手机后半导体产业将在物联网、云计算、人工智能和大数据等新应用的兴起下逐步进入下一个发展机遇期。根据 IBS 报告,这些应用驱动着半导体市场将在 2030 年达到 10,527.20 亿美元,2019~2030 年均复合增长率为 9.17%,市场容量不断扩大,芯片的品类、数量和更迭速度要求持续提升,IP 行业将得到进一步的发展。据 ICInsight,预计 2020 年全球芯片出货量将达 10,363 亿颗,同比增长达 7.13%。

▲全球半导体市场(单位:亿美元)

▲ 芯片出货量(单位:十亿片)

另一方面是随着摩尔定律的演绎,制程和工艺持续改进,高性能芯片设计难度不断在加大。当前随着摩尔定律的不断深入下探,20nm 以及小于 20nm 先进节点的高性能 IC 设计与 16nm/14nm FinFET、3D IC 相关的先进技术涉及到从系统设计验证、芯片实现到三维封装设计已经非常复杂,高集成度与 IC 测试/验证难度不断加大。

单颗芯片可容纳晶体管数量增加。随着先进工艺节点不断演进,芯片的线宽不断缩小,单颗芯片上可容纳的晶体管数量也快速增加,单位面积性能得以相应提升。根据 IBS 报告,以 80mm²面积的芯片裸片为例,在 16nm 工艺节点下,单裸片可容纳的晶体管数量为 21.12 亿个;在 7nm 工艺节点下,晶体管数量为 69.68 亿个。

采用先进工艺节点的芯片设计成本逐渐提高。先进工艺节点使用晶体管数量持续增长,使设计的复杂度不断增加,从而提高了设计成本。根据 IBS 报告,以先进工艺节点处于主流应用时期的设计成本为例,工艺节点为 28nm 时,单颗芯片设计成本约为 0.41 亿美元,而工艺节点为 7nm 时,设计成本则快速升至约 2.22 亿美元。即使工艺节点达到成熟应用时期,设计成本大幅度下降的前提下,相较同一应用时期的上一代先进工艺节点,仍存在显著提升。

▲芯片设计成本(单位:百万美元)

高成本、高风险的设计投入使芯片设计公司在研发先进工艺节点的芯片产品时,需要有大规模的产销量支撑来平摊设计成本,为降低设计风险和成本,芯片设计公司越来越多地寻求使用经过验证的半导体 IP。未来,集成电路设计产业中基于平台的设计,即以应用为导向,预先集成各种相关 IP,从而形成可伸缩和扩展的功能性平台,是一种可升级的 IP 复用性解决方案,可以快速实现产品升级迭代,同时降低设计风险与设计成本。随着个人计算机产业向手机产业迈进,终端产品更加复杂多样,芯片设计难度快速提升,研发资源和成本持续增加,促使全球半导体产业分工继续细化,芯片设计产业进一步拆分出半导体 IP 产业,而芯片设计服务产业的服务范围也将进一步扩大。

▲IP 核行业的发展符合半导体产业发展的趋势

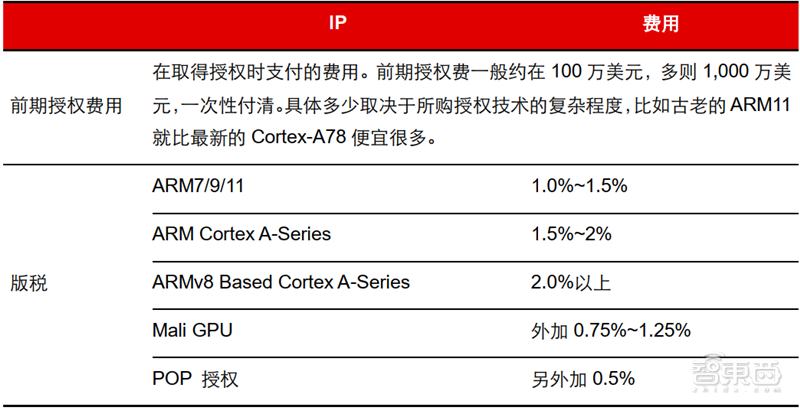

从共给视角下看, 半导体产业链进一步精细化,传统 IDM 或 Fabless 公司在多年的芯片设计中确立了设计重用以降低重复设计、冗余研发的原则,而其中一些成功的芯片设计成果的可重用部分经多次验证和完善就形成了 IP 核。随着运用 IP 核进行设计的芯片越来越多,ARM公司独辟蹊径开创了 IP 核授权的商业模式。ARM 的 IP 核授权商业模式是基本授权费(LicenseFee)和基于版税(Royalty)模式的结合。设计公司首先通过支付 IP 技术授权费来获得在设计中集成该 IP 并在芯片设计完成后销售含有该 IP 的芯片的权利,而一旦芯片设计完成并销售后,设计公司还需根据芯片销售平均价格(ASP)按一定比例(通常在1%~3%之间)支付版税给 ARM。

▲ARM 的商业模式

▲ARM 的主要收费标准

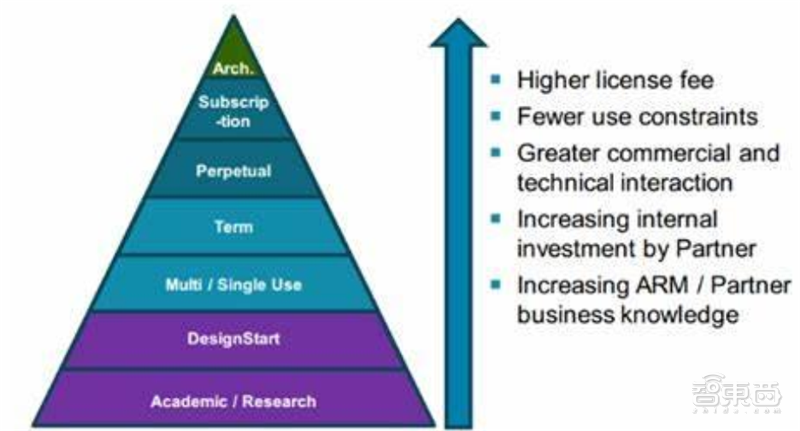

ARM 的授权模式主要为:

使用层级授权:作为最低的授权等级,拥有使用授权的用户只能购买已经封装好的 ARM 处理器核心,不可更改原有设计。而如果想要实现更多功能和特性,则只能通过增加封装之外的 DSP 核心的形式来实现。由于担心对知识产权保护不力,ARM 对很多中国背景的企业均采取这一级别的授权。

内核层级授权(POP,Processor Optimization Pack):指可以以一个内核为基础然后再加上自己的外设,比如 USART、GPIO、SPI、ADC 等,形成新的 MCU,代表厂商包括 三星、德州仪器(TI)、博通、飞思卡尔、富士通以及 Calxeda 等。

架构/指令集层级授权:可以对 ARM 架构进行大幅度改造,甚至可以对 ARM 指令集进行扩展或缩减,代表厂商主要是苹果(2013 年开始使用基于 ARM 架构自研的 Cyclone 架构,后续开发出 Swift、Typhoon、Twister 等架构)、高通(基于 ARM架构自研 Scorpion、Krait、Kryo 等架构)、Marvell 以及 华为(ARMV8,自研达芬奇架构)。

▲ARM 各级授权级别

此外,根据不同用途还可分为:

单用途授权:在某一个特定领域使用 ARM 技术。如 Cortex-A 系列的单用途授权费前期约为 100 万美元,每颗芯片版税约 2%。这种授权非常适合创业公司,或者目标明确的特定设计项目。

多用途授权:适合大型企业,可用于多种产品。授权费相对较高,但在一定时间内,授权技术可以尽可能地设计更多芯片、随需求用在任何产品中,但是期限过后则需续费方可继续使用。

终身多用途授权:多用途授权中的终身使用版本,但由于技术更新换代较快,一般而言使用期约为 10~20 年。

订购授权:大企业可以据此购买 ARM 一整套产品的技术,同时时间较长,内部研发风险和成本相对较低,但门槛较高,往往需要数千万美元。

此外还有学术授权、设计入门等特殊授权,价格较低但不可用于销售。

ARM 的各类授权层级为不同需求的客户提供了针对性的可定制化的 IP 授权服务,通过已验证的 IP 核和架构大大缩减了芯片设计公司的芯片设计难度、验证时间、设计成本,不仅为大型公司提供设计便利,也为许多缺乏深厚技术基础的初创公司降低了芯片设计门槛,大大促进了全球芯片设计产业尤其是 IP 产业的发展。除了类似 ARM 这样的专业的 IP 供应商外,IP 核还可来自 EDA、Foundry 和芯片设计服务公司,他们以提供 IP核来提升用户的黏性,IP 收入占比一般较小。

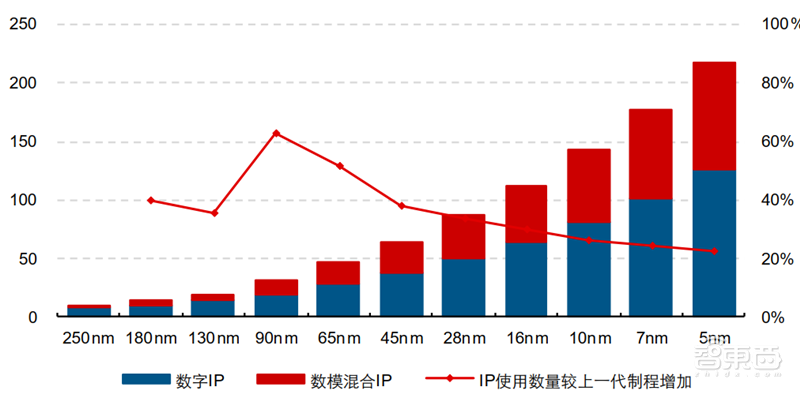

另外, 供需共振打开 IP 行业快速上行通道 。首先, IP 应用数量持续增加。随着超大规模集成电路设计、制造技术的发展,集成电路设计步入 SoC 时代,设计变得日益复杂。当前国际上绝大部分 SoC 都是基于多种不同 IP 组合进行设计的,同时,随着先进制程的演进,线宽的缩小使得芯片中晶体管数量大幅提升,使得单颗芯片中可集成的 IP 数量也大幅增加。根据 IBS 报告,以 28nm 工艺节点为例,单颗芯片中已可集成的 IP 数量为 87 个。当工艺节点演进至 7nm 时,可集成的IP 数量达到 178 个。单颗芯片可集成 IP 数量增多为更多 IP 在 SoC 中实现可复用提供新的空间,从而推动半导体 IP 市场进一步发展。

▲数字、数模混合 IP 数量(单位:个)

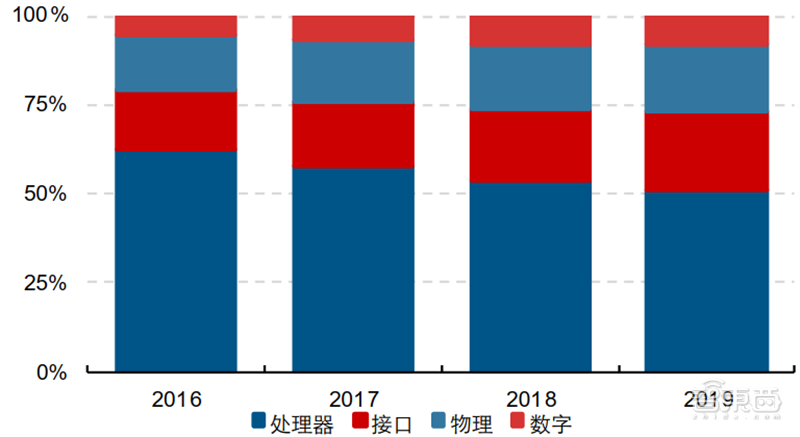

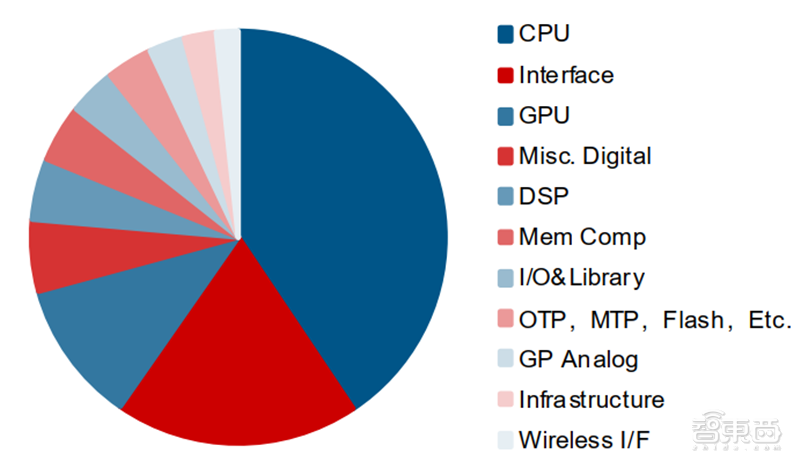

非 CPU 的多种 IP 不断发展。随着全球产业发展,处理器 IP 仍将占据最大市场份额,但随着各种接口、GPU、数模、存储 IP 技术的不断成熟,未来非 CPU 的多种 IP 份额将会持续提升,如新一代高速接口 IP:PCIe(PCI express)4.0(2017;5.0,2019)、USB 3.2(2017)、DDR/LPDDR 5(2017)、HBM 2(高带宽存储器 high bandwidthmemory,HBM;V2/V3,2016)、SATA rev3、HDMI 2.1、MIPI DSI/DPI、Bluetooth 5(2016)和 Ethernet(400 Gbps,2018)等接口标准的新版本 IP 正在不断涌现。

▲全球 IP 应用结构

▲2018 年 IP 核品类结构

AI 算法推动 IP 核研发加速,进一步提升 IP 核在芯片设计中的使用占比。人工智能(AI)技术的发展带来了计算模型的变革,一方面使得各大 IP 供应商纷纷推出为 AI 定制或与 AI 结合的 IP,如 Synopsys 公司于日前推出了高性能嵌入式视觉处理器 IP——DesignWare EV 系列;另一方面人工智能算法也被用在 IP 相关的 EDA 工具当中,如华大九天推出的Empyrean Mcfly 就是用人工智能算法实现 IP 验证加速。

二、 从行业主要玩家探寻IP核未来发展趋势

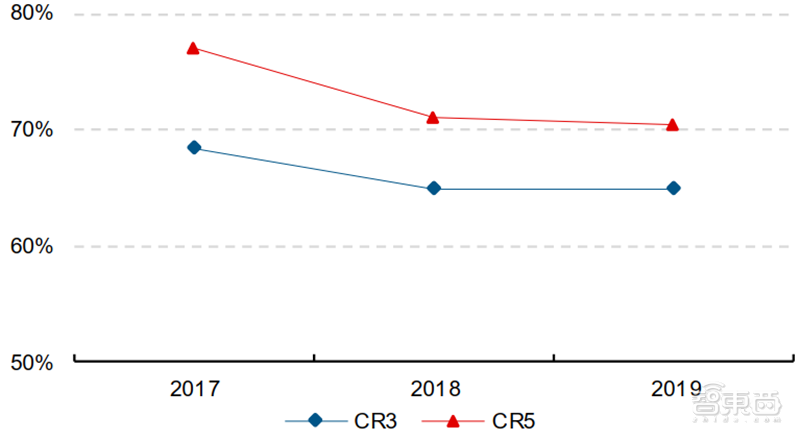

IP 核行业格局的总体格局是高度集中,后进追赶 。 整体市场保持成长,产品需求增长较快,同时由于 IP 核技术壁垒较高,进入难度大,主要玩家为 ARM、Synopsys、Cadence,同时后进新发竞争者较多;同时,竞争者提供不大相同的产品或服务,用户转换成本较高。

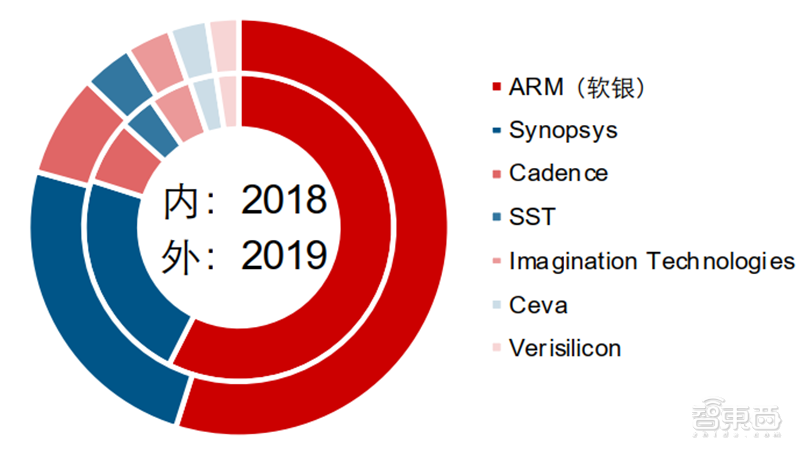

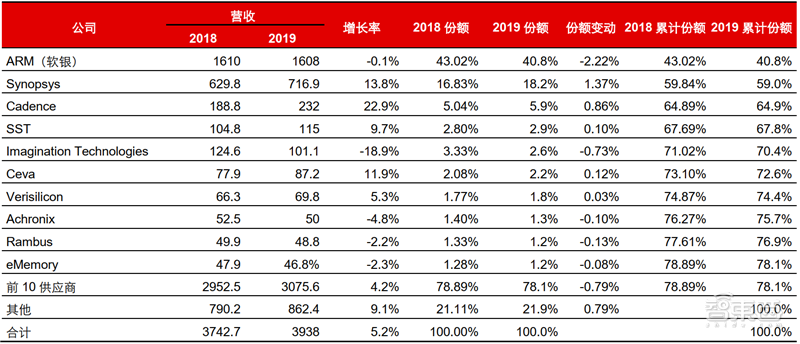

全球 IP 核龙头企业 ARM 从 2007 年 33%的市场占有率增加到 2017 年的 46.2%,但2018~2019 份额分别为 43.02%、40.8%,表明 IP 行业一方面具有高度集中的特征,另一方面集中度在后来者的逐步跟进下呈现下降的趋势。

▲全球 IP 核市场格局

▲ 全球 IP 集中度呈现下降趋势

▲全球 IP 核行业竞争格局(百万美元)

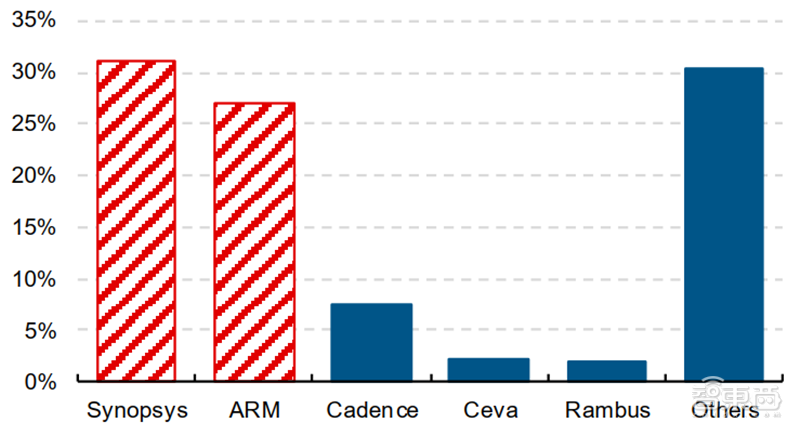

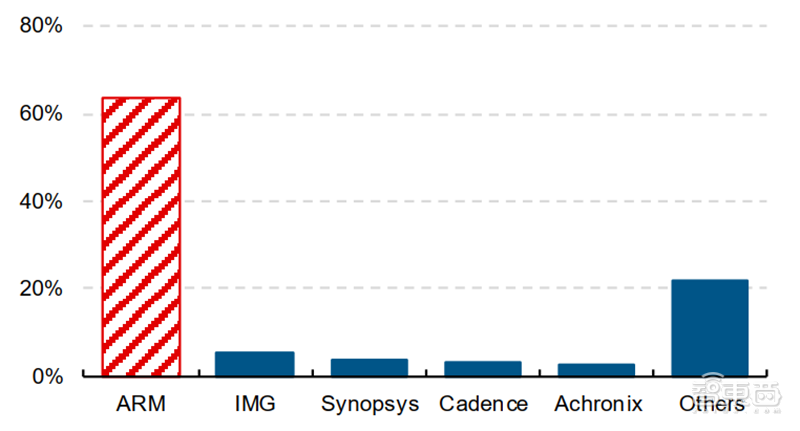

从授权和版权收费来看,Synopsys 收费模式主要为授权,ARM 则在版权收费上一骑绝尘,同时授权收费亦处于第一梯队。ARM 的授权+版税模式是支撑其保持全球龙头地位的重要支柱。

▲全球 IP 授权市场格局

▲ 全球 IP 版权收费格局

1、 ARM:全球 IP 绝对龙头,生态化深筑护城河

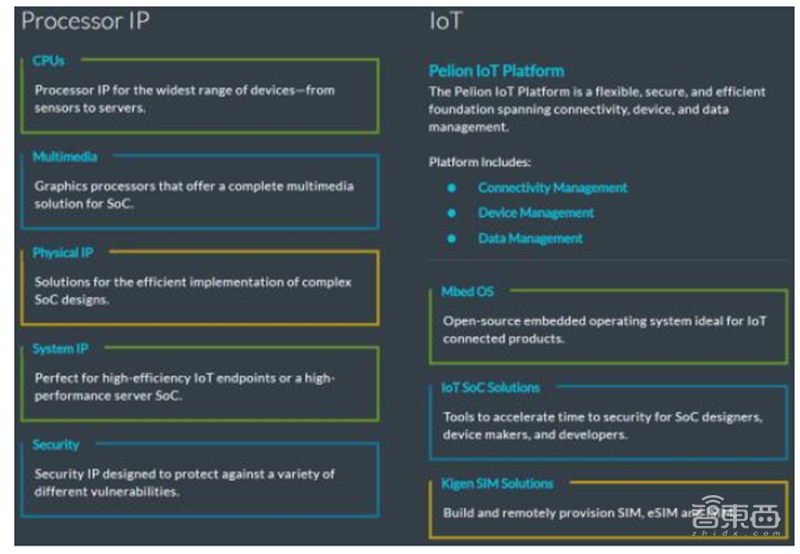

ARM 是全球最大的芯片架构(IP)供应商,成立于 1978 年,1990 年代向 RISC 指令集发展,随后迅速成长为全球低功耗、高性能芯片架构龙头,市占率长期高于 40%。ARM 目前全球芯片客户超过 500 家,生态合作伙伴遍布全球半导体产业链,已形成以Arm 为核心的全球最大的技术生态体系。

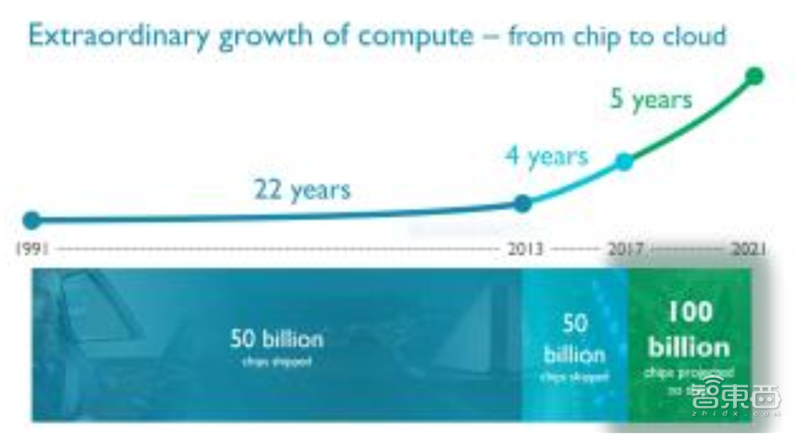

ARM 的处理器架构具有性能高、成本优和能耗低的优势,从 21 世纪开始在手机、平板电脑、嵌入控制、多媒体数字等处理器领域迅速获得主导地位。1991 年至 2017 年全球已出货超 1,000 亿颗使用 ARMIP 核的芯片,而 ARM 预计下一个千亿出货量将在 2021年实现。截至 2020 年,全球已出货超 1,600 亿颗使用 ARMIP 核的芯片。在中国市场上,目前 ARM 的中国合作伙伴超过 200 家,国产 SoC 中有 95%是基于 Arm 处理器技术,使用 Arm 处理器技术的中国客户的出货量超过 160 亿。

▲ARM 预计 2021 年实现公司第二个千亿出货量计划

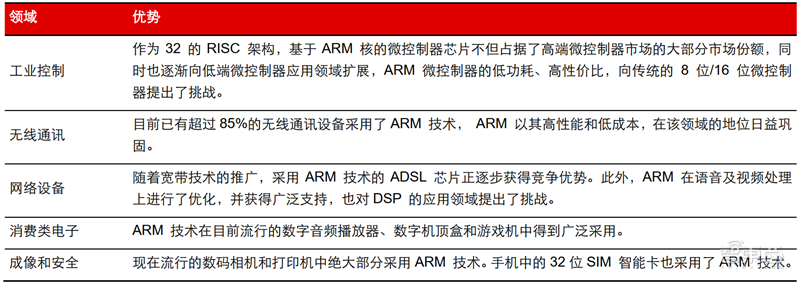

ARM 处理器市场覆盖率最高、发展趋势广阔,基于 ARM 技术的 32 位微处理器,市场的占有率目前已达到 80%。我国的中兴集成电路、大唐电讯、华为海思,以及国外的一些公司如德州仪器、意法半导体、Philips、Intel、Samsung 等都推出了自己设计的基于 ARM 核的处理器。ARM 在多个领域具备优势地位:

▲ARM 架构芯片应用领域

▲ARM 主要产品

▲ ARM 应用领域

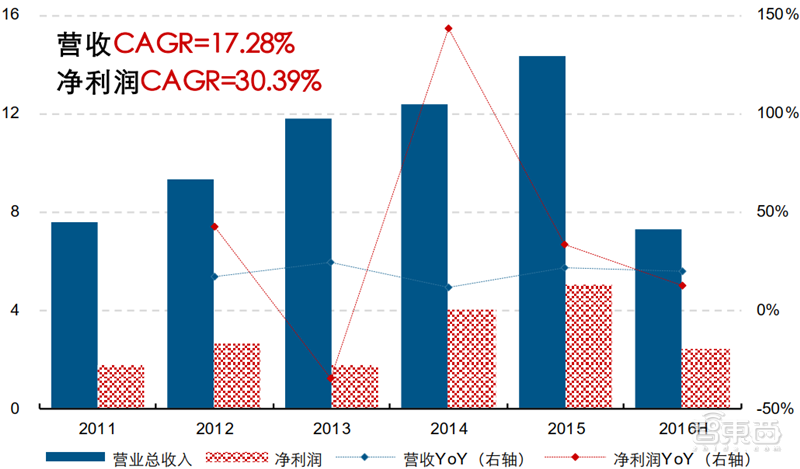

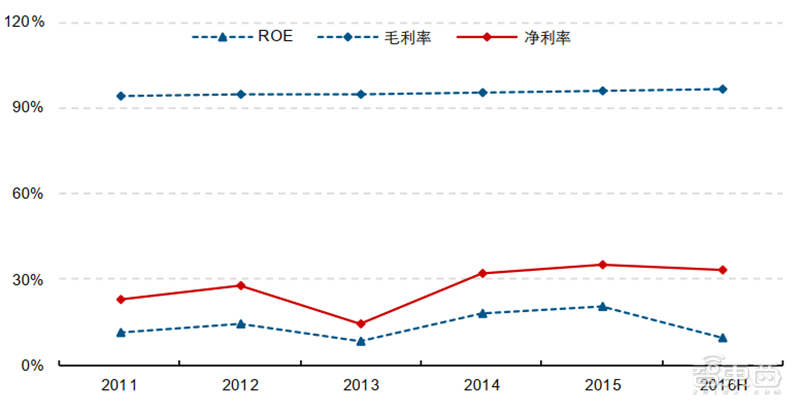

随着 2010 年以来智能手机在全球市场的高速发展,低成本、高性能、低功耗的 ARM架构受到各大厂商的欢迎,自 2011 年直到 2016 年底被 Softbank 收购前,ARM 营收实现了年复合增长 17.28%(未计算 2016 年中数据),在 2015 年达到 14.34 亿美元;净利润实现年复合增长 30.39%,达 5.03 亿美元,净利率超 30%。

▲ARM 的营收及利润增速(单位:亿美金)

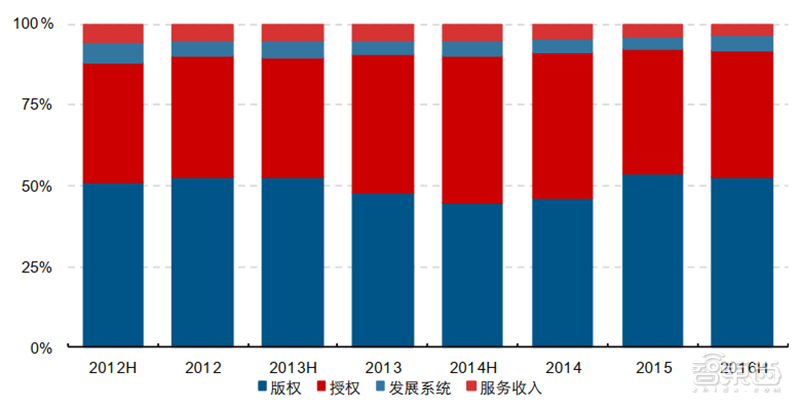

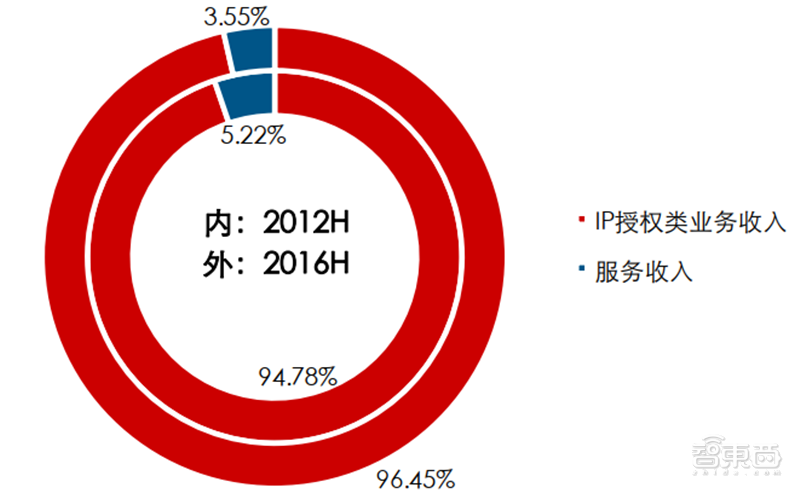

IP 核授权业务是 ARM 最主要的营收来源,占比在 2012H~2016H 持续提升,从 94.78%不断增长到 96.45%,显示 IP 核授权业务在 ARM 自身技术和生态优势下盈利能力不断增长。在 IP 核授权类收入中,版权费和授权费收入分别约占总收入的 50%/40%,随着全球芯片出货量的快速增长+ARM 商业策略的调整(Arm Flexible Access for Startups,初创企业可实现 0 费用开发 ARM 芯片),版权费收入占比呈现逐步提高的趋势。

▲ARM 业务结构

▲ARM 的 IP 授权类业务收入占比超 90%

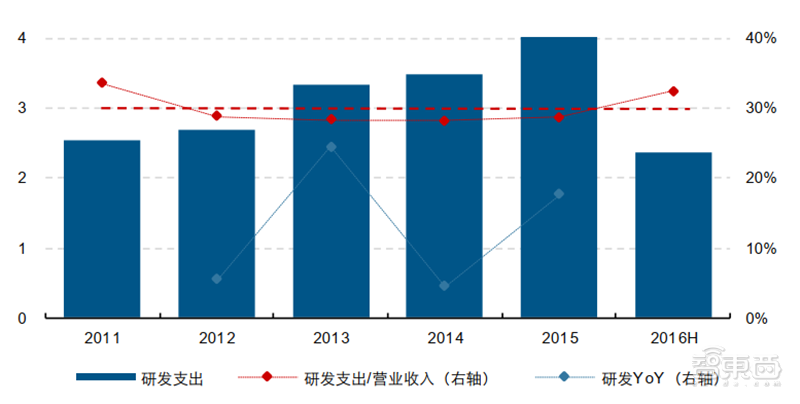

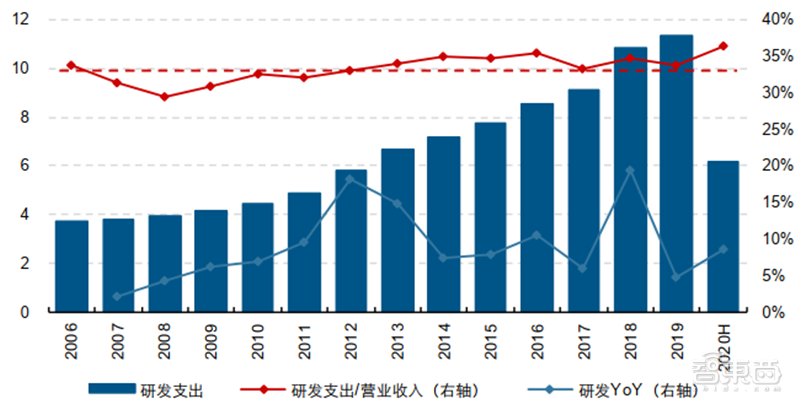

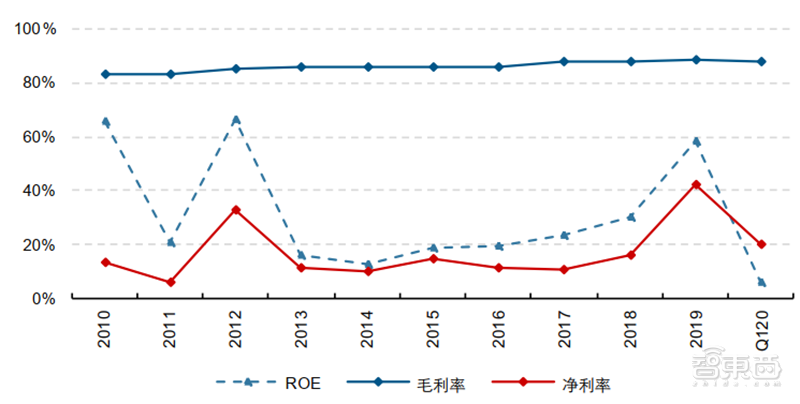

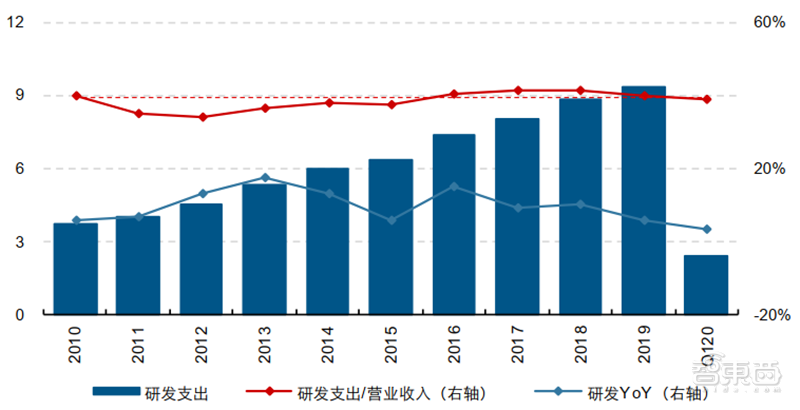

ARM 核心业务为 IP 架构研发和销售,不从事芯片实际的生产与制造,因此毛利率较高,2011~2016H 年间毛利率维持超 90%;净利率同样维持较高水平,截至 2016H 净利率达 33.36%;ROE 基本维持在 10%~20%之间。研发投入上 ARM 的研发支出/营业收入占比约为 30%。

▲ARM 的毛利率长期高于 90%,净利率也在逐步提升至超 30%

▲ ARM 的研发费用比例约为 30%

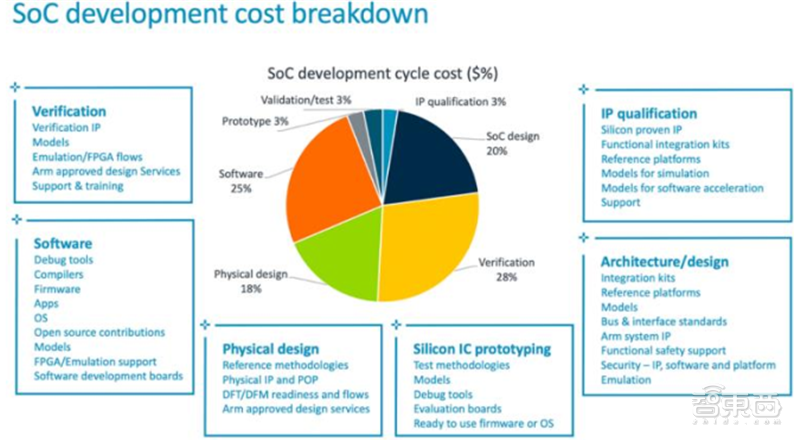

“技术+生态”打造强大护城河。技术以外,ARM 的优势在于其打造了基于 ARMIP 核的全球技术生态,从芯片设计、制造到销售提供了各类支持,以创新实力+深度合作打造客户的黏性,形成了 ARM 独步全球的“技术+生态”护城河。通过 ARM 在验证、IP授权、架构、软件支持、物理设计、芯片原型开发等环节上的服务支持,芯片设计公司可大幅降低芯片设计成本,以中等复杂程度的 28nmSoC 芯片为例,通过 ARM 生态设计的芯片设计成本约为 2,000 万美元,大幅低于在无生态支持下的约 4,200 万美元。庞大的 IP 核生态圈叠加未来物联网趋势中将进一步扩大的芯片用量,ARM 的增长潜力将得到进一步的释放。

▲ARM 打造了 IP 核生态系统

▲ 芯片设计环节中的成本构成

2、 Synopsys:EDA 龙头加速并购,IP 业务地位持续提升

Synopsys 成立于1986 年,总部位于美国硅谷,是全球排名第一的电子设计自动化(EDA)解决方案提供商,全球排名第二的芯片 IP 核供应商,同时还提供用于验证包含芯片的电子系统和在其上运行的软件和硬件,另外还是全球领先的软件安全供应商。Synopsys的 2019 年营业额逾 33 亿美元,拥有 3,200 多项已批准专利。Synopsys 目前拥有 14,000多名员工,分布在全球 116 个分支机构。

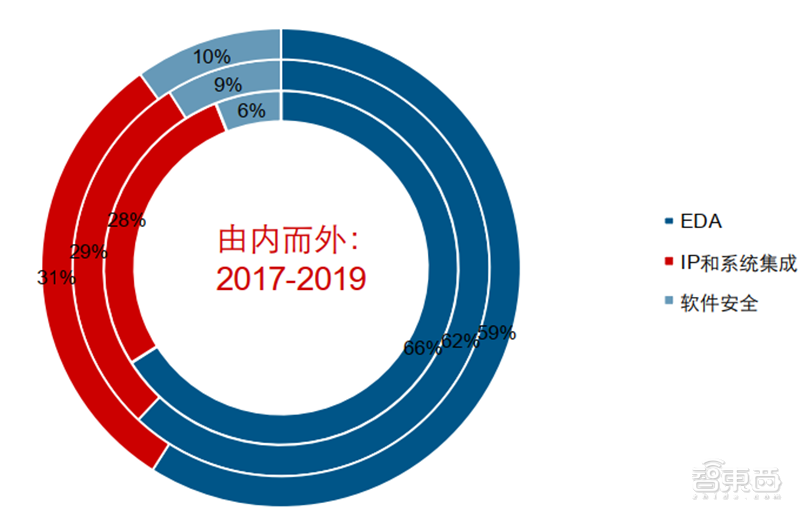

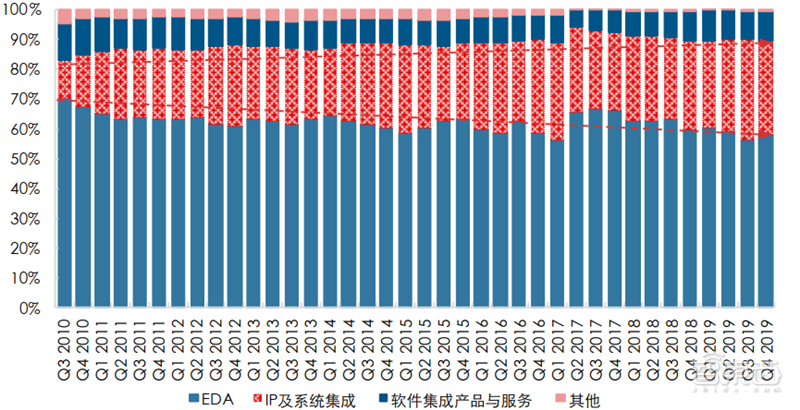

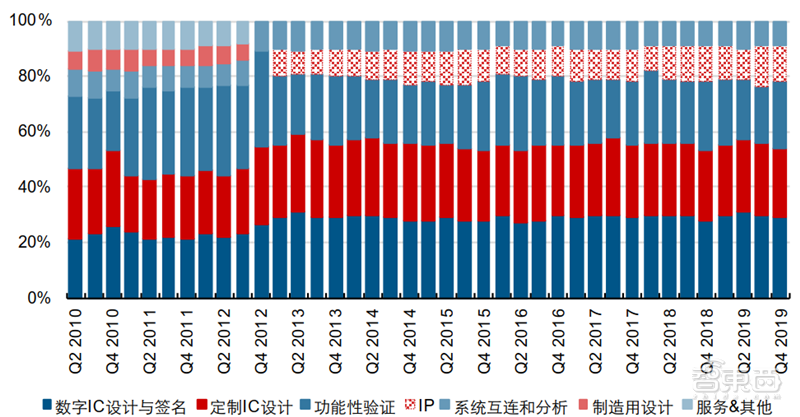

与 ARM 专注于 IP 核架构不同,Synopsys 主体业务为 EDA,IP 和系统集成业务约占营收的 30%,近年来 IP 核业务占比稳定提升。

▲SynopsysIP 业务占比近年来持续提升

▲Synopsys 围绕 EDA 构建芯片设计综合服务能力

▲ SynopsysIP 品类覆盖面广

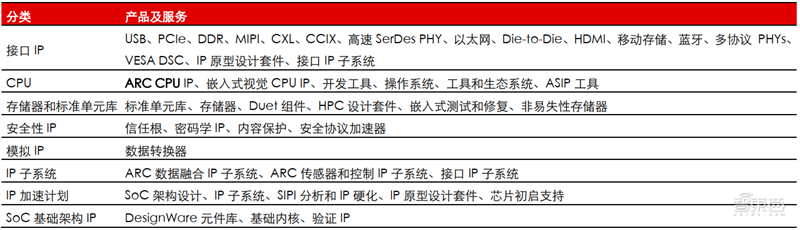

Synopsys 的 DesignWare IP 系列包括逻辑库、嵌入式存储器、嵌入式测试单元、模拟IP、接口 IP、安全 IP 和嵌入式处理器等产品,整体覆盖面较广。Synopsys 的IPAccelerated 通过 IP 原型开发套件和定制的 IP 子系统扩展其广泛建立的、经过硅验证的 DesignWare IP 产品组合,从而可以帮助芯片设计公司加速原型开发、软件开发以及 IP 与 SoC 的集成。Synopsys 的 Verification IP 产品组合(属于 Verification Continuum平台)也属于 IP 产品类别。

▲Synopsys 的主要 IP 类别

随着 2010 年以来智能手机渗透率持续提升,可穿戴设备、IoT 等领域不断发展,全球芯片出货量稳定增加,对 IP 核的需求也不断提升。自 2010 年以来 SynopsysIP 核及系统集成的营收占比持续提升,从 2010 Q3 的 12.91%提升至 2019 Q4 的 31.86%。

▲Synopsys 自 2010 年来 IP 业务占比持续提升,已成为 EDA 软件以外的重要业务支柱

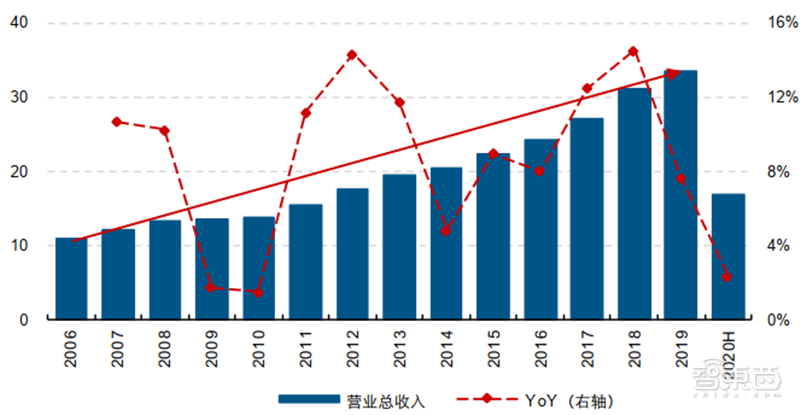

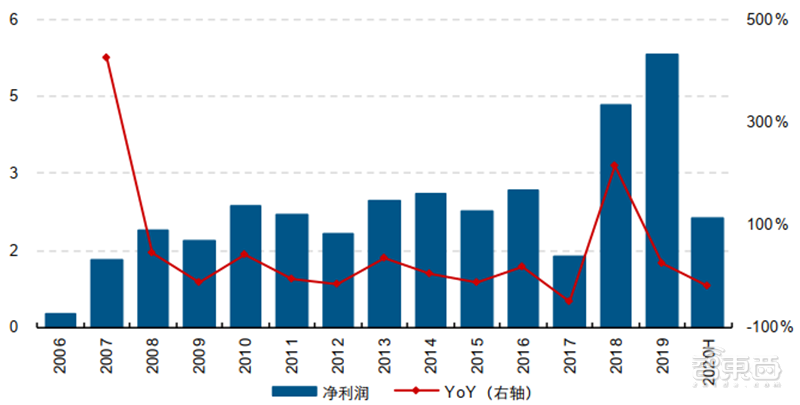

伴随着 IP 业务占比提升的是持续的营收增长。Synopsys2010~2019 年营收复合增速达10.39%,其中 IP 业务营收复合增速高达 20.32%,远高于 EDA 业务的 8.29%;总体净利润也实现了 9.40%的复合增长。

▲Synopsys 营收持续提升(单位:亿美金)

▲Synopsys 净利润在 2018、2019 大幅提升(单位:亿美金)

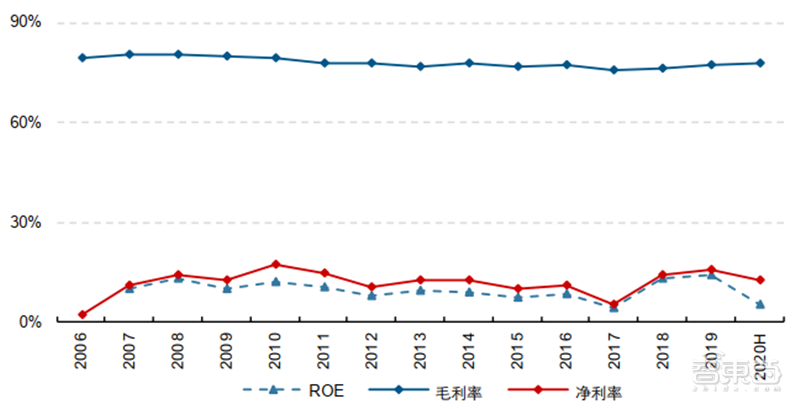

EDA 与 IP 核业务均不涉及芯片的实际生产制造,整体毛利率较高,2006 年以来毛利率长期高于 75%;由于研发投入长期维持在 30%左右,同时每年预计为并购技术公司预留 20%左右收入,Synopsys 净利率长期维持在 10%上下。截至 2020H,Synopsys 的毛利率、净利率、ROE 分别为 77.76%、12.62%、5.12%。

▲Synopsys 毛利率长期高于 75%

▲Synopsys 研发费用比例约为 30%

与 ARM 不同,SynopsysIP 授权业务发展相对较晚,早期主要是作为其 EDA 软件的配套服务,近年来随着芯片用量和品类的不断扩大,IP 授权业务营收增长持续提速,公司也在不断加大对 IP 业务的投入,2014 年以来进行了多宗 IP 企业并购,覆盖 ASIP、IoT、存储器到 SerDes 等多个领域。Synopsys 的 IP 业务发展方式主要是自研+并购。

▲Synopsys2014 年以来并购案

3、 Cadence:全球前三 IP 供应商,平台化打造竞争力

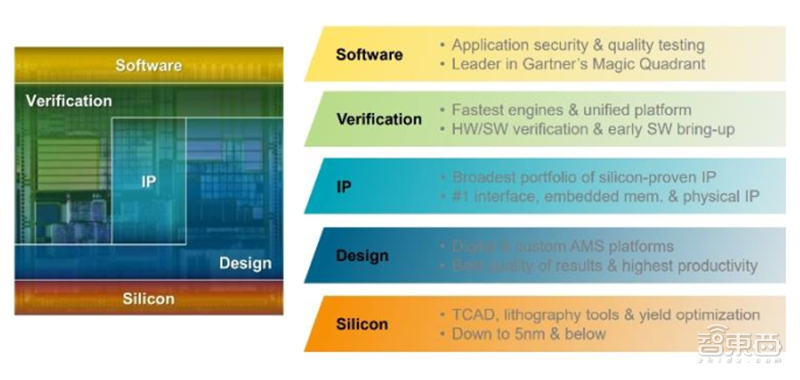

Cadence 是专门从事 EDA 软件服务的公司,是全球最大的 EDA、程序方案服务和设计服务供应商之一,也是全球第三的 IP 核供应商。公司产品涵盖了电子设计的整个流程,包括系统级设计,功能验证,IC 综合及布局布线,模拟、混合信号及射频 IC 设计,全定制集成电路设计,IC 物理验证,PCB 设计和硬件仿真建模等。

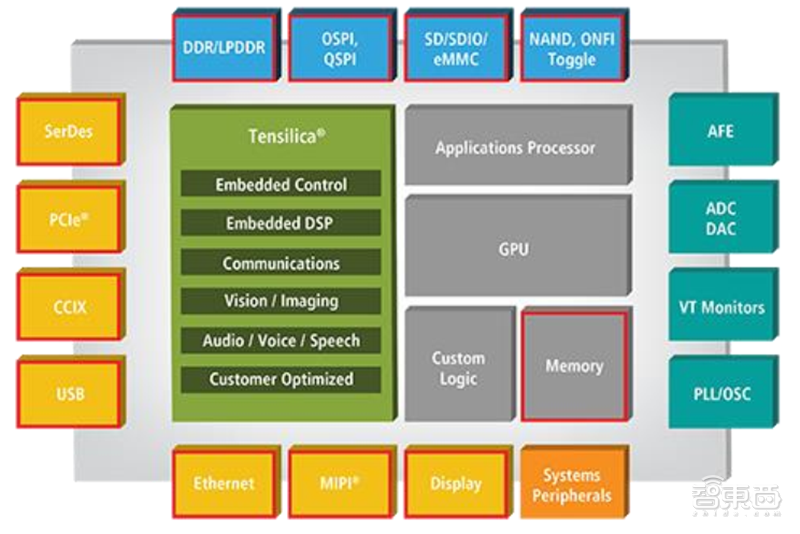

Cadence IP 产品组合包括经过硅验证的 Tensilica IP 内核,模拟 PHY 接口,基于标准的 IP 内核,验证 IP 和其他解决方案,以及针对当前和新兴行业标准的定制服务。IP 核产品覆盖 DDR/LPDDR、OSPI、SD/SDIO、NAND/ONFIToggle、SerDes、PCIe、CCIX等。

▲Cadence 除 Tensilica 以外的主要 IP 核能力

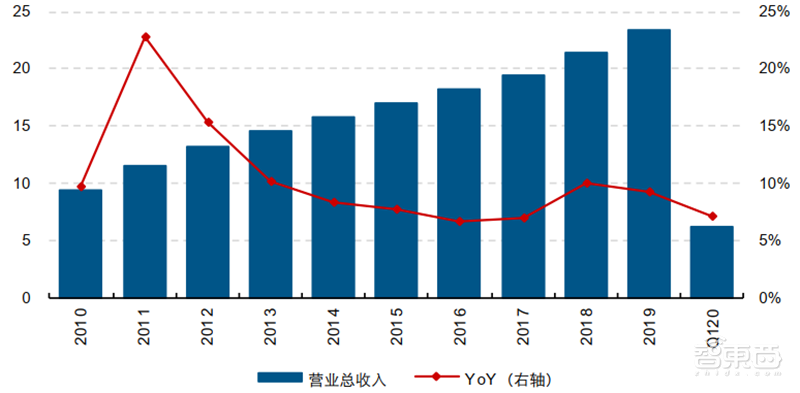

Cadence 的 IP 产品占比较低但整体增速较高,2012 营收占比约为 7%,2019 提升到13%,7 年间营收复合增长率达 18.45%,远高于整体营收的 8.42%,从 2012 年不到 1亿美元收入增长至 3.04 亿美元(2019 FY) 。

▲Cadence 多种业务并行,平台型服务打造较强竞争力

Cadence 自 2009 年以来营收长期实现较为稳定的增长,2009~2019 年复合增长率为8.42%,2020H 全球疫情下游终端需求疲软的影响下亦保持了 7.15%的同比增长率。

▲Cadence 近十年维持稳健增长(单位:亿美金)

与 ARM、Synopsys 类似,Cadence 毛利率较高,2006 年以来长期维持在 80%~90%之间,净利率波动较大,2019 年实现净利率 42.33%,ROE 实现 58.32%。研发支出占营收比重则较前两家大,2016 年以来均约为 40%。

▲Cadence 2013 年以来 ROE 逐渐走高,2019 年达 58.32%

▲ Cadence 研发支出约为 30%(单位:亿美金)

三、 国产替代浪潮

总结前文,IP核行业有以下三大特点:

1、高度集中,Synopsys、Cadence 等老牌 EDA 厂商在积极扩张 IP 核业务,新兴玩家也在持续加入;

2、不涉及实际制造环节,毛利率较高,研发费用+并购费用高;

3、竞争核心力:

对于一家IP核公司,其核心竞争力体现在以下三个方面:

IP 种类丰富度。需要技术自研能力,也需要以并购方式更快地获取技术,打造自身的技术护城河;

对制程和工艺的持续探索。随着摩尔定律演进,FinFET、FD-SOI 等新技术持续发展,SoC、Chiplet 技术也在不断完善,对于 IP 行业来说对先进技术的不断探索将会是竞争的重要环节。

生态+ 平台化建设。由于 IP 模块和芯片设计企业客户的研发体系是深度耦合的,IC 设计企业的技术积累,全都基于所采用的 IP,因此迁移成本较高。建立上下游生态网络可增强客户粘性,打造护城河;同时拓展多种客户群体也可增强经营韧性,寻求新的增长机遇。平台化建设则是在丰富、可靠的 IP 核基础上提供多样化的协同服务,如软件、IC 设计平台、IC 定制等设计服务,一方面提高了对设计能力较弱的初创型公司、系统厂商的服务能力,另一方面可通过业务之间的协同性增强用户粘性。

半导体国产化将为 IP 产业发展提供增长动能。目前我国绝大部分的芯片都建立在国外公司的 IP 授权或架构授权基础上,一方面国外企业具有的优势地位使得授权费用较高,增加了我国芯片设计企业的设计成本;另一方面半导体核心技术和知识产权如果受制于人对于我国的国产芯片的自主和安全而言是一个潜在的风险,因此推进 IP 和芯片底层架构国产化是市场的选择也是国家战略的需求 。

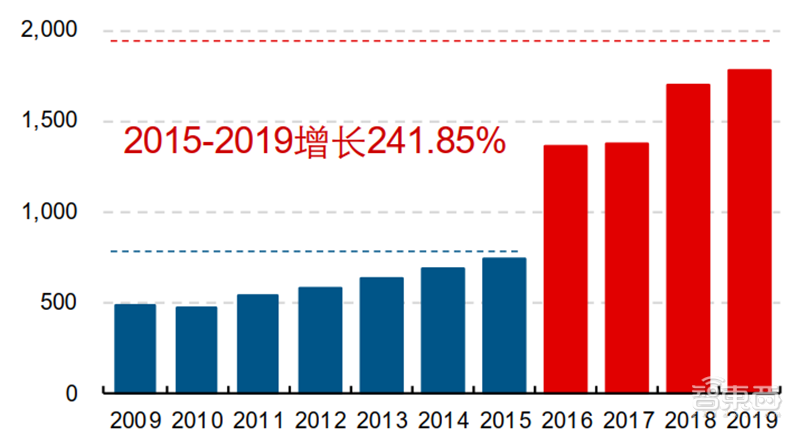

本土初创公司快速发展带来 IP用量新市场。随着中国芯片制造及相关产业的快速发展,本土产业链逐步完善,晶圆代工、封测等厂商实力日益提升,为我国初创型芯片设计公司提供了强大的下游支持,我国芯片设计公司数量快速增加。同时,由于初创芯片设计公司技术基础相对薄弱,而快速变化的市场需求对芯片设计的效率和成本有了更高的要求,IP 核可大幅提高芯片设计效率的特性将吸引大量初创芯片设计公司。 ICCAD 公布的数据显示,自 2016 年以来,我国芯片设计公司数量大幅提升, 2015 年仅为 736家, 2019 年则增长至 1,780 家,年均复合增长率为 24.71%。

▲国内初创芯片设计企业数量(单位:家)

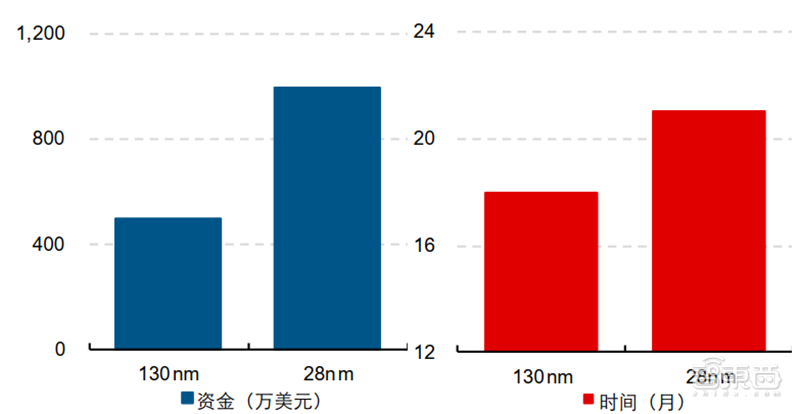

▲IP 核研发成本高昂,初创企业较难承担研发耗费

系统厂商和互联网公司芯片定制需求推动 IP 行业进一步发展。随着市场竞争的加剧,终端电子产品如手机、相机及平板电脑等生产厂商开始面对功能多样化挑战及成本压力,进而需要定制符合其特定应用环境下的高性能及低功耗的芯片,因此越来越多的系统厂商和互联网公司加入了定制芯片的行业,以应对产业升级、竞争加剧及核心技术国产化的挑战。例如华为、 小米、苹果等系统厂商都拥有了自己的芯片设计团队或者希望依托集成电路设计服务企业帮助自己开发专用芯片,Facebook、谷歌、亚马逊、阿里巴巴等互联网公司纷纷着手开发与其业务相关的自有芯片,这种趋势为集成电路设计产业中半导体 IP 和设计服务模式的发展扩展了市场空间。国内大部分 IP 公司为初创型企业,芯原股份具备全球竞争力。

智东西认为, IP核产业自诞生以来就不断演进。最开始主要由各半导体公司内部的IP核部门来开发维护,伴随设计复杂度上升与上市时间要求缩短,第三方商业IP核开始出现,他们在成本、性能与规模效应上优势明显,很多半导体公司开始采用第三方IP核,并逐渐减少在自研IP核上的投入,IP核产业日益兴盛。经过多年发展,IP核已形成了几家巨头垄断的格局。但是,由于物联网、5G、人工智能等新兴技术的发展,半导体产品生态将会更加丰富,同时设计规模和设计难度也将进一步加大,使得客户对于IP核的种类、功能和性能都提出了更多个性化的需求。这些需求对于国内的新玩家来说是一次难得的机会, 随着中国芯片产业飞速发展,国内IP核行业相信也即将迎来其黄金发展期。